Środek trwały – od jakiej kwoty podlega amortyzacji?

W dzisiejszym dynamicznym świecie gospodarczym, przedsiębiorcy często inwestują w różnego rodzaju środki trwałe, które stanowią istotny składnik ich aktywów. Środki trwałe to m.in. nieruchomości, maszyny, pojazdy czy sprzęt, które mają zastosowanie w działalności przedsiębiorstwa na przestrzeni dłuższego okresu czasu. Jednakże, wraz z zainwestowaniem kapitału w te aktywa, pojawia się kwestia ich amortyzacji – procesu rozkładania kosztów nabycia danego środka trwałego na kolejne okresy jego eksploatacji. Kluczowym zagadnieniem staje się zatem pytanie: od jakiej kwoty dokładnie rozpoczyna się proces amortyzacji środka trwałego? W niniejszym artykule przyjrzymy się temu aspektowi, przedstawiając istotę i zasady amortyzacji oraz analizując kryteria, które decydują o tym, czy dany środek trwały podlega temu procesowi.

Kiedy można mówić o środku trwałym? Definicja środka trwałego w świetle ustawy o podatku dochodowym od osób fizycznych.

W świetle ustawy o PIT (zgodnie z art. 22a) środkiem trwałym jest składnik majątku zaliczany do kategorii budowli, budynków, lokali będących odrębną własnością, maszyn, urządzeń, środków transportu i innych przedmiotów, pod warunkiem że spełnia 5 podstawowych warunków:

- stanowi własność lub współwłasność podatnika,

- został nabyty lub wytworzony przez podatnika we własnym zakresie,

- jest kompletny i zdatny do użytku w dniu przyjęcia do użytkowania (stan środków trwałych),

- jego przewidywany okres użytkowania jest dłuższy niż rok,

- jest wykorzystywany przez podatnika na potrzeby związane z prowadzoną przez niego działalnością gospodarczą albo oddany do używania na podstawie umowy najmu, dzierżawy lub umowy leasingu.

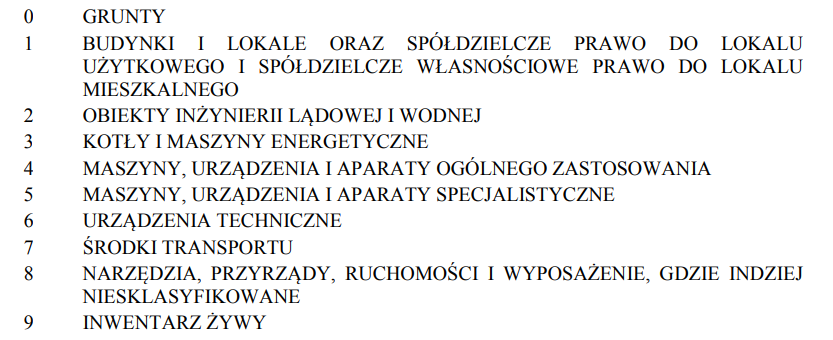

Klasyfikacja Środków Trwałych

Klasyfikacja Środków Trwałych (KŚT) stanowi systematyczne uporządkowanie składników majątku trwałego, mające na celu pełnienie funkcji statystycznych, ewidencyjnych oraz umożliwienie właściwej amortyzacji tych aktywów. Istotne jest, aby przedsiębiorstwa miały jednolite i klarowne ramy klasyfikacji, co umożliwia skuteczne zarządzanie aktywami na poziomie statystycznym i ewidencyjnym, a także precyzyjne określanie stawek odpisów amortyzacyjnych.

Rozporządzenie Rady Ministrów z dnia 3 października 2016 r. stanowi podstawę dla Klasyfikacji Środków Trwałych. Warto zaznaczyć, że zakres poszczególnych grup środków trwałych został dokładnie określony, bazując na wcześniejszych rozporządzeniach dotyczących ewidencji gruntów i budynków oraz klasyfikacji PKOB i PKWiU.

Jak wskazuje rozporządzenie w sprawie KŚT na pierwszym szczeblu można wyróżnić 10 jednocyfrowych grup środków trwałych:

Dzięki Klasyfikacji Środków Trwałych, przedsiębiorstwa mogą skutecznie kategoryzować swoje aktywa trwałe, co ułatwia nie tylko prowadzenie ewidencji, ale również dokładne ustalanie stawek amortyzacyjnych, przyczyniając się do sprawnego zarządzania zasobami przedsiębiorstwa.

Optymalne zakwalifikowanie – klasyfikacja i ewidencja

Optymalne zakwalifikowanie środków trwałych oraz skuteczna ich ewidencja są kluczowe dla sprawnego funkcjonowania przedsiębiorstwa. W kontekście zarządzania aktywami trwałymi, klasyfikacja odgrywa istotną rolę, umożliwiając jednoznaczne przypisanie poszczególnych składników majątku do odpowiednich grup. W tym kontekście, klasyfikacja może być rozumiana jako systematyczne uporządkowanie środków trwałych według określonych kryteriów, co ułatwia ich identyfikację, kontrolę i raportowanie.

Ewidencja środków trwałych, z kolei, obejmuje skrupulatne rejestrowanie informacji dotyczących każdego składnika majątku trwałego. W praktyce, efektywna ewidencja obejmuje m.in.. informacje takie jak data nabycia środków trwałych, wartość początkowa, ewentualne modyfikacje, daty przeszacowań, czy informacje dotyczące przekazywania danego środka do użytku. Prowadzenie dokładnej ewidencji pozwala na bieżące monitorowanie aktywów trwałych, a także sprawną identyfikację ich wartości, co jest kluczowe w procesie zarządzania finansami i podejmowania decyzji inwestycyjnych.

Przydzielanie składnika majątku do odpowiedniej kategorii KŚT może być czasami wyzwaniem zarówno dla przedsiębiorców, jak i dla doświadczonych księgowych. W takich sytuacjach warto skorzystać z pomocy osób o wykształceniu technicznym, które posiadają specjalistyczną wiedzę dotyczącą cech i parametrów różnych rodzajów środków trwałych. Warto również zwrócić uwagę, że w samym KŚT znajdują się szczegółowe uwagi na początku każdej grupy oraz w podgrupach i rodzajach, co może być pomocne przy poprawnym przyporządkowaniu danego składnika do właściwej kategorii KŚT.

Dodatkowym narzędziem ułatwiającym przedsiębiorcom identyfikację odpowiednich numerów KŚT jest wyszukiwarka dostępna na stronie Głównego Urzędu Statystycznego. Wyszukiwarka ta umożliwia szybkie i precyzyjne znalezienie właściwego numeru KŚT dla danego składnika majątku trwałego, co przyczynia się do skutecznego zarządzania ewidencją i kosztami amortyzacyjnymi.

Decyzja dotycząca klasyfikacji składników majątku firmy, czyli czy zaliczyć je do ewidencji środków trwałych czy traktować jako zwykłe wydatki, wiąże się z istotnymi konsekwencjami dla długofalowych wydarzeń gospodarczych. Przykładowe sytuacje, w których kwalifikowanie nabytych składników ma znaczenie, to likwidacja firmy czy też ewentualne koszty związane z modernizacją.

Jeżeli składnik majątku jest zaliczony do środków trwałych, jego wartość może mieć wpływ na różne aspekty, na przykład przy zakończeniu działalności gospodarczej. W takim przypadku, wartość tego składnika będzie brana pod uwagę przy określaniu bilansu likwidacyjnego, co może wpłynąć na ostateczny wynik finansowy firmy w momencie zakończenia działalności.

Wprowadzenie do ewidencji w systemie księgowości

Ocena, czy dany składnik majątku firmy zostanie zakwalifikowany do ewidencji środków trwałych, czy też będzie traktowany jako zwykły wydatek, niesie ze sobą różnorodne konsekwencje, zarówno w kontekście codziennego funkcjonowania firmy, jak i w kluczowych sytuacjach biznesowych, takich jak likwidacja czy modernizacja.

Konsekwencje wprowadzenia wydatku do ewidencji środków trwałych:

- Składnik podlega procesowi amortyzacji, co oznacza stopniowe uwzględnianie jego wartości w kosztach przez określony czas.

- Redukcja zysku podatkowego, co wpływa na obniżenie podatku dochodowego.

- Wartość składnika ma wpływ na bilans likwidacyjny w sytuacji zakończenia działalności, co może skutkować zmianą ostatecznego wyniku finansowego firmy.

- Możliwość ścisłego monitorowania wartości majątku, co ułatwia planowanie inwestycji i modernizacji.

Konsekwencje niewprowadzenia wydatku do ewidencji środków trwałych:

- Wydatek zostaje od razu zaliczony do kosztów uzyskania przychodów, co wpływa na zysk firmy w bieżącym okresie rozliczeniowym.

- Składnik nie podlega procesowi amortyzacji, co może wpłynąć na strukturę kosztów firmy.

- Wartość składnika nie ma bezpośredniego wpływu na bilans likwidacyjny w sytuacji zakończenia działalności.

- Prostsze i szybsze księgowanie, ze względu na brak konieczności monitorowania amortyzacji składnika.

W przypadku likwidacji firmy czy decyzji o modernizacji, dokładna klasyfikacja składników majątku staje się kluczowa, kształtując zarówno bieżącą kondycję finansową przedsiębiorstwa, jak i jego perspektywy w dłuższej perspektywie czasowej.

Zakup składnika majątku o wartości wyższej niż 10 000 zł – OBOWIĄZEK AMORTYZACJI

Zakup składnika majątku o wartości przewyższającej 10 000 zł wiąże się z istotnym obowiązkiem amortyzacji, szczególnie gdy mówimy o środkach trwałych lub wartościach niematerialnych i prawnych. Kluczowym elementem tego procesu jest zrozumienie, że obowiązek ten obejmuje składniki, których wartość w dniu przyjęcia do użytkowania przekracza określony próg, w tym przypadku 10 tys. zł (środki trwałe netto).

Amortyzacja stanowi fundamentalną koncepcję w zakresie rachunkowości, umożliwiając przedsiębiorstwom rozłożenie kosztów związanych ze składnikami majątku trwałego na wiele lat. W przypadku zakupu składnika majątku o wartości wyższej, obowiązek ten staje się szczególnie istotny, ponieważ pozwala unikać nagłego obciążenia kosztami związanymi z danym aktywem.

Przykładowo, gdy firma inwestuje w drogi sprzęt, maszyny czy oprogramowanie, a wartość tego aktywu przekracza 10 000 zł, konieczne jest uwzględnienie amortyzacji. Proces ten umożliwia rozłożenie kosztów zakupu na określony okres czasu, co wpływa korzystnie na bilans firmy i jej płynność finansową.

Jakie składniki majątku są uznawane za wartości niematerialne i prawne?

Za wartości niematerialne i prawne uznaje się:

- koszty nabycia praw majątkowych, w szczególności projektów wynalazczych, patentów, licencji, znaków towarowych,

- wartość firmy,

- koszty organizacji i zgromadzenia kapitału zakładowego, jeżeli przepis szczególny zezwala na pokrycie tych kosztów przez jednostkę,

- nabyte oprogramowanie komputerów, których wartość jest wyższa niż 10.000.000 zł.

Zgodnie z definicją wartości niematerialne i prawne są to nabyte przez jednostkę, zaliczane do aktywów trwałych prawa majątkowe, nadające się do gospodarczego wykorzystania, o przewidywanym okresie ekonomicznej użyteczności dłuższym niż rok, przeznaczone na potrzeby jednostki.

Środek trwały o wartości przewyższającej 10 000 zł – skutki zaliczenia do ewidencji środków trwałych

Przedsiębiorcy, decydując się na wprowadzenie zakupionego sprzętu do ewidencji środków trwałych o wartości 10 000 zł i wyższej, otwierają drzwi do efektywnego zarządzania kosztami. Kluczowym aspektem tego procesu jest możliwość dokonywania odpisów amortyzacyjnych poprzez zaliczenie ich do kosztów uzyskania przychodów. To z kolei oznacza rozłożenie kosztów w czasie, co może przynieść korzyści finansowe dla firmy.

Warto zauważyć, że wszystkie zdarzenia związane z danym środkiem trwałym w firmie, takie jak likwidacja, sprzedaż, modernizacja czy ulepszenie, muszą być precyzyjnie odnotowane w ewidencji. To podejście pozwala na pełną transparentność w kwestii historii danego składnika majątku, co jest istotne zarówno dla wewnętrznej kontroli, jak i zgodności z przepisami.

Jednakże, istotne jest zrozumienie, że wydatki związane z danym środkiem trwałym nie są ujmowane bezpośrednio w kosztach, co prowadzi do zwiększenia wartości początkowej tego składnika majątku. Przykładowo, gdy przedsiębiorstwo zakupuje maszynę, a później dokupuje do niej element (ulepszenie środka trwałego), wartość początkowa maszyny zostaje zwiększona (następuje aktualizacja wartości). Wartość tego dodatkowego elementu musi być ujęta w kosztach jako odpis amortyzacyjny.

W ten sposób, świadome zarządzanie procesem zaliczania środków trwałych do ewidencji pozwala firmom na optymalne wykorzystanie korzyści podatkowych, jednocześnie zachowując pełną kontrolę nad wartościami początkowymi środków trwałych.

Rodzaje amortyzacji

Rodzaje amortyzacji, które mogą być zastosowane dla środków trwałych, wartości niematerialnych i prawnych, są precyzyjnie określone w polskim systemie rachunkowości przez odpowiednie przepisy prawne. Kluczowym dokumentem regulującym zasady księgowości, w tym amortyzacji, jest ustawa o rachunkowości. W tym kontekście, przedsiębiorstwa mają do dyspozycji różnorodne metody amortyzacji, każda z nich dedykowana określonym rodzajom aktywów trwałych.

- Brak Amortyzacji: Dla pewnych środków trwałych, wartości niematerialnych lub prawnych, nie będzie stosowana żadna miesięczna ani roczna amortyzacja. Ten rodzaj amortyzacji jest stosowany w przypadku składników, które nie ulegają zużyciu lub starzeniu się w sposób wymagający formalnej amortyzacji.

- Amortyzacja Liniowa: Metoda liniowa polega na równomiernym rozłożeniu wartości początkowej środka trwałego na miesięczne raty. Może być dostosowywana w trakcie okresu amortyzacji, na przykład w przypadku modernizacji lub ulepszenia. Korekty wartości są uwzględniane, co pozwala na elastyczne zarządzanie amortyzacją.

- Amortyzacja Degresywna: Ta metoda amortyzacji polega na zmniejszaniu podstawy amortyzacyjnej w każdym kolejnym roku. Amortyzacja jest naliczana od coraz mniejszej kwoty (pomniejszonej o odpisy amortyzacyjne z poprzednich lat). Stosuje się ją do momentu, gdy roczny odpis według tej metody stanie się niższy niż roczny odpis zastosowany w metodzie liniowej, po czym przechodzi się do stosowania tej ostatniej.

- Amortyzacja Jednorazowa: Ten rodzaj amortyzacji obejmuje zaliczenie pełnej wartości początkowej środka trwałego lub wartości niematerialnych i prawnych do kosztów uzyskania przychodów w miesiącu oddania go do użytkowania lub w miesiącu następnym (bez aktualizacji środków). Jednorazowa amortyzacja środków trwałych to forma jednorazowego odpisu wartości, co może być korzystne w pewnych przypadkach, zwłaszcza gdy chce się zminimalizować wpływ na zyski w kolejnych okresach.

Dokonywane odpisy amortyzacyjne co do zasady stanowią koszty uzyskania przychodów.

Niskocenny składnik majątku – ujęcie w ewidencji składnika majątku o wartości niższej niż 10 000 zł

Za środek trwały może być również uznany majątek, którego wartość jest niższa niż 10.000 zł, będzie to wtedy środek trwały niskocenny. Tak więc większość otaczających nas rzeczy jest środkami trwałymi, lecz ze względu na ich niską wartość przepisy nie wymagają wprowadzania ich do ewidencji środków trwałych

Ustawa o rachunkowości nie precyzuje limitu wartości środków trwałych, jaką składnik majątkowy musi posiadać. Nie jest to jednoznacznie związane z definiowaniem istotności. Zamiast tego, kluczowym kryterium staje się okres użytkowania środków trwałych, który musi przekraczać jeden rok. To oznacza, że nawet najmniejsze biurowe wyposażenie, takie jak dziurkacz czy zszywacz, w teorii mogą być uznawane za środki trwałe – co wydaje się być absurdalne.

Aby uniknąć tego rodzaju skrajności, w rachunkowości korzysta się z zasady istotności. Jej celem jest przedstawienie sytuacji finansowej przedsiębiorstwa w sposób, który nie wprowadzi istotnych zniekształceń. W przypadku niskocennych składników majątkowych, takich jak wspomniane drobne biurowe przedmioty (niskiej wartości środki trwałe), można skorzystać z uproszczeń, takich jak jednorazowa amortyzacja lub zaliczenie bezpośrednie do kosztów.

Co oznacza ujęcie bezpośrednio w kosztach?

Ujęcie zakupionego sprzętu bezpośrednio w kosztach oznacza, że koszty związane z danym składnikiem nie są rozkładane na okresy przyszłe poprzez amortyzację, lecz są od razu zaliczane jako wydatek kosztowy. W praktyce oznacza to, że wartość zakupu środków trwałych lub wytworzenia danego składnika nie jest traktowana jako inwestycja, która będzie podlegać stopniowemu odpisowi w kolejnych okresach, ale jako wydatek jednorazowy.

Środki trwałe możliwe do zakupu z dotacji PUP na rozpoczęcie działalności gospodarczej

Środki trwałe zakupione z dotacji udzielanej przez Powiatowe Urzędy Pracy (PUP) w ramach wsparcia na rozpoczęcie działalności gospodarczej muszą spełniać określone kryteria i być zgodne z regulacjami dotyczącymi przyznawania środków. Dotacje te mają na celu wspieranie przedsiębiorców na etapie startu ich działalności. Poniżej znajdują się przykładowe kategorie środków trwałych, które mogą być objęte wsparciem z dotacji PUP:

- Sprzęt i maszyny: Dotacje mogą obejmować zakup specjalistycznego sprzętu i maszyn niezbędnych do prowadzenia określonego rodzaju działalności gospodarczej. Przykłady to maszyny produkcyjne, urządzenia specjalistyczne czy sprzęt biurowy.

- Środki transportu: W niektórych przypadkach dotacje mogą być przeznaczone na zakup środków transportu, takich jak pojazdy dostawcze czy specjalistyczne środki transportu niezbędne do prowadzenia działalności.

- Wyposażenie biura lub punktu handlowego: Dotacje mogą obejmować zakup mebli, sprzętu biurowego, a także elementów wyposażenia punktu handlowego czy usługowego.

- Technologia i oprogramowanie: Dotacje mogą wspierać inwestycje w technologię, w tym zakup oprogramowania, które jest istotne dla prowadzenia danej działalności gospodarczej.

- Modernizacja i adaptacja pomieszczeń: Część dotacji może być przeznaczona na prace modernizacyjne czy adaptacyjne pomieszczeń, w których planowane jest prowadzenie działalności.

Przed ubieganiem się o dotację, ważne jest skonsultowanie się z odpowiednim urzędem pracy w celu uzyskania informacji na temat dostępnych programów wsparcia, kwalifikujących się wydatków oraz warunków uzyskania dotacji na konkretne środki trwałe. Warto również sprawdzić, czy dany przedmiot zakupu jest zgodny z planowaną działalnością oraz spełnia kryteria określone przez PUP.

Podsumowanie

Wprowadzenie wydatku do ewidencji środków trwałych przedsiębiorstwa niesie za sobą istotne konsekwencje, które mogą wpłynąć na późniejsze zdarzenia gospodarcze. Zakwalifikowanie składników majątku ma znaczący wpływ m.in. przy likwidacji działalności czy zaliczeniu kosztów ich modernizacji. Istotne jest zauważenie, że nie istnieje górny limit wartości środków trwałych, jedynie dolny, który zobowiązuje do amortyzacji.

Konsekwencje zakwalifikowania środka trwałego o wartości przewyższającej 10 000 zł do ewidencji obejmują między innymi możliwość rozłożenia kosztów na lata, co wpływa na zysk netto przedsiębiorstwa. To z kolei może mieć wpływ na opodatkowanie firmy oraz zdolność kredytową.

Z drugiej strony, niezakwalifikowanie środka trwałego do ewidencji może skutkować koniecznością zaliczenia go do kosztów, co wpływa na zysk netto, ale jednorazowo. Wpływa to na bieżącą sytuację finansową, jednak może ograniczyć korzyści związane z długookresowym rozłożeniem kosztów.

Pomoc w uzyskaniu środków na zakup aktywów trwałych

W przypadku korzystania z dotacji PUP na rozpoczęcie działalności gospodarczej, istnieje możliwość zakupu różnych kategorii środków trwałych. Sprzęt, maszyny, środki transportu, wyposażenie biura czy technologia – wszystko to może być objęte wsparciem. Ważne jest jednak uzyskanie informacji na temat warunków uzyskania dotacji i zgodności zakupów z planowaną działalnością. Klikając tutaj dowiesz się: na co można przeznaczyć dofinansowanie z urzędu pracy.

Podkreślamy, że dla wszystkich zainteresowanych otrzymaniem dotacji na rozpoczęcie działalności, zapraszamy do kontaktu. Nasi eksperci służą pomocą i udzielą niezbędnych informacji dotyczących procesu ubiegania się o wsparcie finansowe na rozwój przedsiębiorstwa.